【Pickup】今後の為替予想と重要攻略ポイント

ハイローオーストラリアの税金と確定申告方法について【2022年版】

海外バイナリーオプションでは年間20万円以上の利益が得たら税金が発生し、確定申告の義務が出てくるということはご存知でしょうか?

今回はハイローオーストラリアを利用している人を対象にした税金と確定申告の方法について解説しています。いくらから税金が発生するのか、いくらくらい必要になるのか気になる方は参考にしてください。

目次

ハイローオーストラリアの課税対象となる利益を確認しよう

ハイローオーストラリアを始め、バイナリーオプションでは課税対象となる利益が予め定められています。

当然対象となる金額を超えなければ払う必要はありませんので、予めチェックしておきましょう。

ハイローオーストラリア登録前の方

⇒【ハイローオーストラリア公式サイトで登録】

ハイローオーストラリア取引済みの方

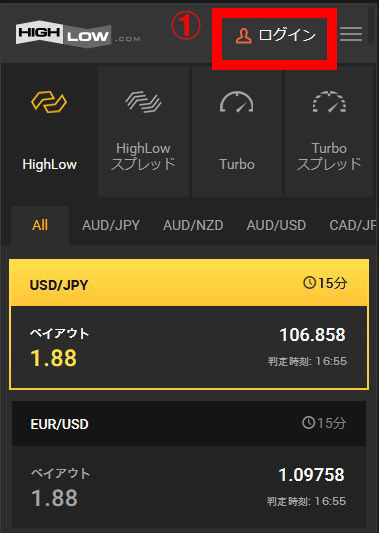

⇒ログイン後以下の手順を参照

確定申告は昨年度の分を1年分まとめて払う事となりますので、2020年度分であれば1月~12月のハイローオーストラリアの利益金額を算出しましょう。

合計で20万円を超えていなければ一部例外を除き、税金は払う必要がありません。

※対象となるのは利益だけです。投資金は除外します。

ハイローオーストラリアの税金って納税しなかったらバレる?

時折5ちゃんねるやYahoo!知恵袋で「ハイローオーストラリアは海外の業者だから納税しなくてもばれないんじゃない?」という書き込みを見かけます。

しかしそれは大きな間違い。海外業者でも一定額以上の利益を出せば納税が必要となるので、しっかりと自分の資産の状況を理解しておく必要があるのです。

中には「海外業者で税務署も一々把握してないから納税しなくてもばれない」という人もいます。確かに税務署は海外業者一つ一つを調べることはありません。

しかし銀行には「犯罪による収益の移転防止に関する法律」というものがあり、犯罪の疑いがある不自然な取引については金融庁に届けてることが義務付けられています。

そのため大きな金額の送金や海外の銀行から入金があった場合などは銀行がまず名義人に確認して、金融庁に届け出ることもあるため、そこから納税義務があるのに納税していないとバレる可能性もあるのです。

「海外業者だからバレない」ということはないので、バイナリーオプションで取引をする際もしっかりと確定申告を行いましょう!

また2015年から施行されたマイナンバー制度によって脱税がバレやすくなってしまったという話も聞くようになりましたが、そもそも脱税は犯罪ですのでしっかりと納税していれば問題ありません。

出金したら納税対象?出金しなければ納税不要?

「海外バイナリーで利益を出したら確定申告をしましょう」という言葉をよく目にしますが、どのタイミングで納税対象になるのか疑問に思っているという方もいるのではないでしょうか。

色々なサイトを見ても「出金して銀行口座に反映されたら」と記載しているところもあれば「利益が出た時点で」と記載しているところもあります。

国内業者の場合は税務署が国内バイナリーオプション業者に直接ユーザーの利益状況を調査することがあるようです。そのため国内業者を利用している方の場合は出金しなくても確定申告を行っています。

しかし海外業者の場合は出金しない限りは利益が出ているかどうかも分からない状況ですので確定申告を行わない限りバレることはないかもしれません。

しかし確定申告を行う際には業者で取引した際の履歴を提出する必要があるので「海外バイナリーオプションでこれ以外にも利益が出ているのではないか?」と疑われ、調査される可能性はあります。

サイトによっては「出金して銀行口座に反映されたら」と記載しているところもありますが、利益が出た時点で納税対象となるので1年間を通して20万円以上の利益が出た場合は確定申告を行ってください。

ハイローオーストラリアでかかる税金について

それではハイローオーストラリアで取引をした際にかかる税金について説明していきたいと思います。これはハイローオーストラリアだけでなく、海外バイナリーオプション業者全てに該当するので参考にしてください。

バイナリーオプション業者で取引を行った場合、海外業者を使った場合と国内業者を使った場合とは税金の種類が異なります。

国内業者を利用した分は申告分離課税となり、20.315%の税率です。また国内業者の場合はバイナリーオプションの損失を3年間繰り越すことができます。

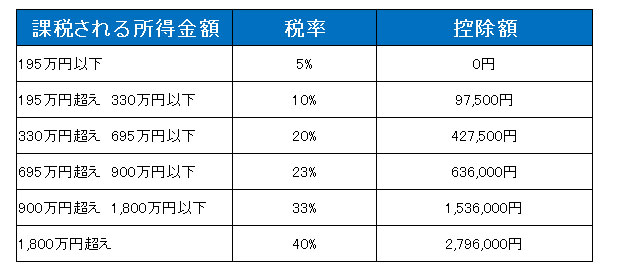

一方海外業者を利用した場合は総合課税(雑所得)となり、税率は給与やバイナリーオプションなどその他の所得を足してから計算するので税率が変わってくることもあるので注意が必要です。

ハイローオーストラリアは海外業者なので、雑所得で計算する必要があります。雑所得の税率については以下の表を参考にしてください。

例えばハイローオーストラリアで20万円以上の利益を出した場合、確定申告を行う必要がありますが、ハイローオーストラリアの取引で得た利益と給与所得を足した金額が695万円未満であれば国内と同じ20%の税率です。

そのため自分の給与所得の金額と合わせて税率を導き出して、必要になる税金額を計算してください。ここではハイローオーストラリアで年間50万円の利益を出した場合の計算方法といくつかの例を挙げてみましょう。

▼税金額の計算方法

(取引で得た利益+他の合計所得)×所得に対する課税率-所得に対する控除額=合計の課税額

【年収500万円の会社員】

(500,000円+5,000,000円)×20%-427,500円=673,000円

【年収80万円の主婦】

(500,000円+800,000円)×5%-0円=65,000円

ここで紹介した計算結果は簡単に例えたものですので、取引履歴や損益計算をしっかりと行って税金額を求めるようにしてください。

確定申告も忘れずに行おう!ハイローオーストラリアでの方法

税金額を計算したら確定申告も忘れずに行いましょう。確定申告の時期は毎年変わる可能性があるので、金融庁のホームページなどで調べるようにしてくださいね。

ハイローオーストラリアで確定申告をする必要のある人は取引で得た利益が20万円以上ある方のみで、20万円以上稼いでいないという人や損失になっている方は提出する必要はありません。

しかし取引で得た利益が20万円未満でも給与所得等で年間2000万円を超える場合は確定申告が必要となるので注意してください。

今はe-Taxなどでインターネット上で確定申告を行うことができます。それではハイローオーストラリアで確定申告を行う方法を見ていきましょう。

確定申告の前に!必要なものを揃えておこう

確定申告の前に申告に必要となる書類などを揃えておくことをオススメします。必要なものを準備していなかったために確定申告が遅れてしまったということにならないようにしておきましょう。

確定申告に必要となるもの

- 確定申告書(A様式またはB様式)

- 給与所得の源泉徴収票

- バイナリーオプションの年間損益計算書

- 所得控除、税額控除などの各種控除を受けるために必要な書類

- マイナンバー

- 印鑑

- 口座番号が分かるもの(振替納税、還付用)

確定申告書はe-Taxから、バイナリーオプションの年間損益計算書はバイナリーオプション業者から簡単に入手することができるので問題ないでしょう。

源泉徴収票やマイナンバー、印鑑や口座番号が分かるものについては忘れないように準備しておくことをオススメします。

また所得控除、税額控除などの各種控除を受けるために必要な書類については、以下の節税方法で紹介するので参考にしてください。

e-Taxを使った確定申告方法

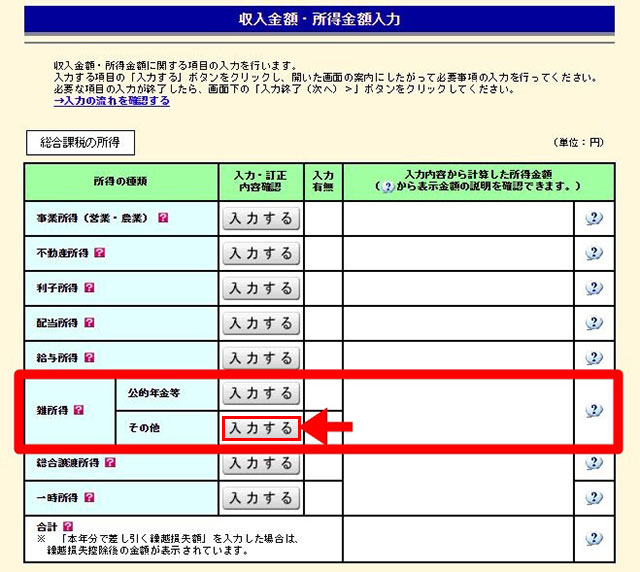

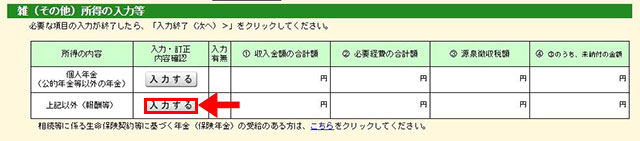

まずはe-Taxというサイトから確定申告を行うために総合課税の所得の画面を開いてください。そうすると上の画像のようになるので「雑所得」の「その他」にある「入力する」ボタンを選択。

次に所得等の入力画面になるので「個人年金」と「上記以外」とあるので、上記以外の「入力する」ボタンをクリックしてください。

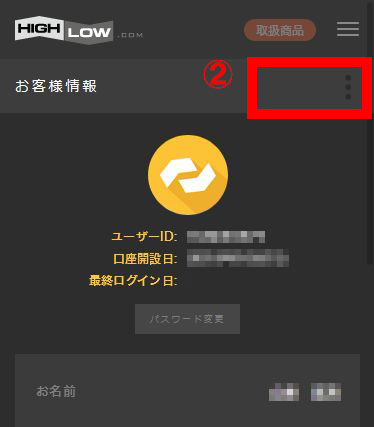

この所得に関する入力画面ですが、1月~12月の間にどのくらいの利益を出したかを入力しなければなりません。その際にはハイローオーストラリアのマイページから確認しましょう。

マイページ内にある「取引履歴」を選び、それから確定申告を行う前の前年の1月~12月までの取引結果を検索してください。

例)2020年に確定申告を行う→2019年1月~2019年12月の取引履歴

実際にハイローオーストラリアで試してみる

⇒https://highlow.com/

その後「エクスポート」を選択してPDFファイルかエクセルファイルで取引履歴の一覧と利益額の合計を見ることができるので活用することをオススメします。

利益額が出たら種目、会社名、収入金額を入力して申請を行いましょう。これで確定申告書類の作成は完了です。

納税・確定申告をしなかった人の悲惨な体験談

もし納税・確定申告をしなかった場合はどうなってしまうのでしょうか。気になって、バイナリーオプションで脱税した人についての話を探しましたがこちらは見当たりませんでした。

しかし株やFXで脱税したという方は多くいるようで、こちらに関しては多くの事例がありました。例えばかつて「日本で一番ポンドを持つ男」と言われていた磯貝清明さん。

「日本で一番ポンドを持つ男」磯貝清明さん

彼は1998年に1000万円を元手に商品取引を行いましたが、半年で0円にしてしまいました。しかしその後2004年に100万円を元手にFXを始め、2007年までに資産は10億円になりました。

このころは六本木ヒルズのマンションに住んでいましたが、2008年に税務署の強制捜査を受け退去。その後2009年に東京地検へ告発され、2010年3月31日にさいたま地裁で有罪判決を受けました。

この時の磯貝さんの脱税額は何と1億6000万円。この金額を払うのはもちろんのこと、重加算税6000万円の他に罰金3500万円、所得税に対する年14.6%の延滞料の納付を命じられたのです。

単純計算で3億円以上の支払い命令を出されたということになりますね。しかもこの時磯貝さんは既にこれだけの金額を支払う能力もなかったため元々自身が経営していた工場で働きながら今も返済を続けているようです。

また、株取引でも同じようにこれ以上の金額を脱税して有罪判決を受けたという方もいます。

「ネット株億万長者」水野新さん

水野新さんはネットの株取引で脱税したとして所得税法違反罪に問われていました。彼は100万円を元手に1999年頃から株取引を始め、24~25年間で31億円の所得を全く申告せずに2億2千万円を脱税していたのです。

彼は先ほど紹介した磯貝さんのように儲けたお金を散財することなく、月15万円の家賃とその他5万円の生活費で日々過ごしていたと言います。

脱税していた理由は「申告の計算が面倒だった」と言う理由ただそれだけ。裁判長が思わず声を荒げる場面もあったようです。

結局検察側の求刑は懲役1年6か月、脱税した2億1000万円に加え、無申告加算税5000万円となっています。

この様に脱税したのがばれてしまえば脱税した金額に加えて罰金、有罪判決が下されるのでバイナリーオプションで利益を得た際にもしっかりと確定申告を行いましょう。

以前管理人が調べてみた有名トレーダーの脱税額も載せているので興味のある方はぜひご覧ください。

バイナリーオプションでの税金対策方法

ちなみにバイナリーオプションで利益を出した場合、確定申告の際に税金額を減らせる可能性があるのです。ここではその方法について紹介しましょう。

バイナリーオプション業者を2社以上利用しているならどちらも確定申告する

例えばハイローオーストラリアで50万円の利益を出しており、トレード200で30万円の損失を出していたとします。

年収200万円だった場合にハイローオーストラリアのみの利益を出した場合とトレード200の損失額も同じように確定申告を出した時の税金額を計算してみましょう。

■ハイローオーストラリアのみで確定申告する場合

(2000000円+500000円)×10%-97500円=152500円

■ハイローオーストラリアとトレード200で確定申告する場合

(2000000円+500000円-300000円)×10%-97500円=122500円

オプションビットの損失額も一緒に申告した倍の方が税金額が30000円も安く済みます。そのため2社以上のバイナリーオプション業者を利用している場合は両方の利益額(損失額も)を申告すると良いでしょう。

経費を計上して節税する

またその他にも税金額を減らす方法があります。それが経費を計上するということ。

例えばバイナリーオプションで利用している部屋の賃料やパソコン、スマホの購入代や通信費なども経費として計上できる可能性があるのです。

経費として計上できるもの

- 部屋の賃料の一部

- PC、タブレット、スマホの端末費用

- Wi-Fiや光回線の料金

- 業者との連絡で使う携帯電話

- セミナー参加費(交通費)

- 関連書籍代

- 情報交換のための接待交際費

- 机や椅子などの家具、PC周辺機器

これらは経費として計上できる可能性がありますが、個人て経費を計上するのは大変だと思うので、専門の税理士などに相談することをオススメします。

所得控除や税額控除などの各種控除を受ける

控除と聞くと、扶養控除などを思い浮かべるという方は多いと思いますがそれ以外にも一部の所得控除や税額控除が受けられる場合は確定申告をすることで適用が受けられます。

所得控除や税額控除について

- 医療費控除

- 寄付金控除

- 住宅ローン控除

- セルフメディケーション税制

まずは医療費控除についてですがこれは1年間に支払った医療費が10万円を超える場合もしくは年間所得が200万円以下の場合で医療費が所得の5%を超えた時に受けられます。

寄付金控除はふるさと納税を行った場合に適用を受けることができます。その年に支出した特定寄附金の合計額から2,000円を引いた額が年間所得から控除されるのです。

住宅ローン控除とは住宅ローンで家やマンションを購入したに控除を受けることができます。

条件としては合計所得金額が3,000万円以下の年であり、年末時点で引き続き購入した家に居住していることが条件です。「年末借入金残高×1%と40万円のいずれか少ない金額」が控除されます。

セルフメディケーション税制とは会社の健康診断を受けたり、健康を維持・増進するために一定の取り組みを行っている方が12,000円以上の対象医薬品を購入した場合に受けることができる控除です。

薬局で購入できる医薬品の一部に上記のようなマークがあれば、セルフメディケーション税制を受けることができるので、定期的に市販薬を買うという方はこちらのマークがあるものを購入すると良いでしょう。

市販薬をよく購入しており、セルフメディケーション税制を受けるという方は領収書もしっかり保存しておくようにしましょう。

何度もいいますが、脱税は犯罪ですので利益を出したらしっかりと確定申告を行うようにしてください!

このページで紹介した業者

High Low–Australia

- 最短30秒!2倍固定のリターン率で取引可能!

- 銀行振込でも最短翌営業日に出金できるから安心!

- スマホからも取引可能で使い易いプラットフォーム

- ライセンス所持&賠償責任保険に加入だから安全性が高い!

- 出金条件なしの5000円キャッシュバックあり!

- タグ: ハイローオーストラリア, バイナリーオプション 確定申告, バイナリーオプション 税金

- カテゴリ:ハイローオーストラリアの利用方法

- 2022年04月18日

ハイローオーストラリアの攻略法

- オススメの攻略法

- 通貨ペアを意識したハイローオーストラリアでの勝ち方

- 収益額

- 1,269,997円

- ハイローオーストラリアの1分(60秒)取引の攻略法は?予想の仕方や勝ち方を紹介!

- ハイローオーストラリアを攻略するならチャートよりもMT4を見よう!オススメのMT4インジケーターも紹介!

- 2chでオススメされていたハイローオーストラリアの攻略法を試してみた

- 初心者必見!ハイローオーストラリアで連勝した攻略法

- ハイローオーストラリアでトレーダーズチョイスの逆を読む

- バイナリーオプションを本業にするにはどのくらいの勝率や利益が必要?

- 経済指標を狙ってハイローオーストラリアのスプレッドを攻略

- ハイローオーストラリアで午前中の取引は勝てない?攻略法をチェック!

- ハイローオーストラリアのトレーダーズ・チョイスはターボでも使える?

- ボリンジャーバンドの反転シグナルだけでハイローオーストラリアを攻略

ハイローオーストラリアの利用方法

- スマホで入金したい人のためのハイローオーストラリアの入金方法

- ハイローオーストラリアのスプレッドとオンデマンドの違いは?オンデマンドはなくなった?

- ハイローオーストラリアをもっとお得に使うために!キャッシュバックとハイローポイントをチェック

- ハイローオーストラリアのやり方・使い方を徹底解説!

- ハイローオーストラリアの税金と確定申告方法について【2022年版】

- ハイローオーストラリアの営業時間と取引可能な時間帯

- ハイローオーストラリアの出金方法と銀行振込の検証結果

- ハイローオーストラリアで約定拒否される!?レート操作の可能性は?

- ハイローオーストラリア終了はウソ!移行すれば今まで通り利用できます

- ハイローオーストラリアはどこのチャートを使っているのか?

管理人オススメ!項目別ランキング

数多くある海外業者の中から出金報告の多い業者やネッテラーに対応している業者、取引ツールのある業者など様々なポイントから管理人オススメの業者を紹介しています。

更新日:2026/02/23

ここでは高評価ランキングTOP3の業者を比較しています。他の業者を比較したい場合は「他の業者を比較する」を選択してください。ここに表示されている項目以外の項目も比較したい場合は「もっと詳しく比較する」を選択してください。気になる業者を比較してあなたにピッタリの海外業者を見つけてみましょう。