【Pickup】オススメ仮想通貨取引所

今、イチ推しの仮想通貨取引所を紹介です!貴方は安全性をとりますか?多様性をとりますか?

仮想通貨で投資した際の税金は?確定申告は忘れずに!

2017年の仮想通貨市場における盛り上がりによって、投機や投資で仮想通貨での利益を出した人は少なくないのではないでしょうか。

仮想通貨の取引によって利益を出した場合、確定申告が必要となります。ここでは仮想通貨で取引をした場合の税金について説明するので参考にしてください。

目次

仮想通貨で利益を出したら確定申告が必要!

仮想通貨の売却や対価として使用することで得た利益は所得税法における所得の種類の「雑所得」となります。

例えば既に会社などから給与をもらっている給与所得者は、給与以外の雑所得を含む所得が20万円以上だった場合、確定申告が必要です。

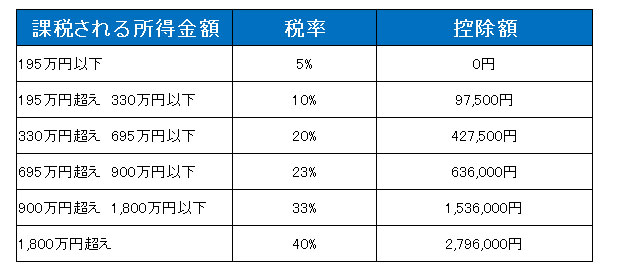

これは雑所得と給与所得を合算して課税を行う「総合課税」となり所得金額が高くなるほど納税額も高くなる累進課税方式が適用されます。

この場合所得金額に応じて7段階の税率が定められているのです。税率は以下の表を参考にしてください。

>仮想通貨は雑所得に分類されますが、FX方式の売買で税率を一律20%にする方法があります。それは証拠金(手元の自己資金)にレバレッジをかけて、手持ちの資金の数倍から数十倍で取引を行うこと。

これはFXのように雑所得の中でも「先物取引」として適用されるため一律20%の税率とすることが可能なのです。しかし利益が出るばかりではなく仮想通貨の価値が下落することで、取引時に損失が生じることも。その場合他の仮想通貨における取引で得られている利益と相殺することは可能ですが他の所得種類、例えば給与所得などと相殺することはできません。

どのタイミングで課税対象になるのか?

仮想通貨取引を行った際に課税対象になるのは3つのタイミング。ここではそれぞれ説明していきます。

仮想通貨を売却したとき

仮想通貨取引において仮想通貨を買った時の金額よりも売った時の金額が多いと差額分が所得となり、課税対象になります。

例) 法定通貨(日本円)でビットコイン10万円分を購入、40万円に値上がりしたためビットコインを売却 売却価格40万円 – 購入価格10万円=30万円

この30万円が課税対象となるのです。

仮想通貨を使用して商品やサービスを購入したとき

最近は法定通貨だけでなく仮想通貨で物品購入ができるショップやECサービスが増えてきています。そうした中で物品やサービスを購入するタイミングに仮想通貨を買った時よりも利益分が増えているとそれに対して課税されるのです。

例) 1.法定通貨(日本円)で20万円分のビットコインを購入 2.購入したビットコインが50万円分相当に上昇 3.ビットコインで30万円の家電製品を購入

この場合家電製品30万円のうち10万円分が利益となり、課税対象となります。残り20万絵分を法定通貨への売却や物品購入、サービス購入をせずに仮想通貨で持っておく分には課税対象となりません。

他の仮想通貨を購入したとき

仮想通貨で別の仮想通貨を購入した場合、課税対象となります。

例) 1.法定通貨(日本円)30蔓延でビットコインを購入 2.ビットコインの価値が値上がりし、日本円50万絵分相当へ上昇 3.ビットコイン建てでイーサリアム40万円分を購入 イーサリアム40万円 – ビットコイン購入価格30万円=10万円

この場合3のビットコインでイーサリアムを購入したときに課税タイミングとなり、10万円が課税対象となります。

確定申告をしないとどうなるの?

もし所得において20万円以上の利益が発生しているにも関わらず確定申告をしていなかった場合、ある時税務署から連絡が入り税務調査をされることになります。

その場合数日間の調査が行われることになり、下記のようなペナルティーを課せられる可能性があるのです。

・確定申告に対してのペナルティー15%が本来支払うべきだった所得税に対して課せられます ・もし本来払うべきだった所得税が50万円を超えていた場合は、その金額に対して20%のペナルティーが課せられます ・更に申告期限より遅れていることにより、延滞税が課せられます

税金の時効について

確定申告にも時効があります。確定申告期限は毎年3月15日になっており、5年経過後の3月15日に時効が成立するのです。

しかし明らかに申告が必要だと分かっていながら所得を隠し、脱税とみられる場合は確定申告から7年経過後の3月15日に時効の成立となります。

脱税は違法!

故意に税金を逃れる「故意の脱税」は違法です。なお、その場合は刑事事件になりますので所得税法、法人税法など各税法に基づいて「5年以下の懲役」また「500万円以下の罰金」に処せられる場合があります。

折角得た利益を罰金や多めの税金の払うために使いたくはありませんよね。仮想通貨で利益を出したという方は自身が確定申告をしなければならないのかどうかをしっかりと確認しておきましょう。

納税額を減らすためにも節税方法を知っておくと便利!

仮想通貨の利益に対する課税について、節税方法を知っておくと便利なこと、お得にできることもあります。ここでは節税方法を紹介するので参考にしてください。

仮想通貨を保有し続ける

仮想通貨で課税対象となるのは売買時で20万円以上の利益が出たタイミングと言うのはこれまでの説明で分かります。

そこで仮想通貨を法定通貨(日本円など)に交換したり物品やサービスの購入で利用せず、仮想通貨として保有している分には課税されません。

投機ではなく中長期の投資の一つとして仮想通貨を考える場合は仮想通貨のままで保有し続けるというのも一つのやり方です。

必要経費として計上する

仮想通貨で得た利益に対してその利益を生む為に必要となる経費を申告の際に計上するというやり方があります。

これは個人事業主として開業し、白色申告もしくは青色申告で申告することで経費計上ができるようになるのです。経費として計上できる可能性があるものに関しては以下をご覧ください。

・取引手数料 ・入出金手数料 ・仮想通貨の情報収集のための書籍代等

会社員でも白色事業者として登録は可能なので仮想通貨を扱う際は節税方法も調べたり、専門家へ聞いて自分にとって最適な方法を見つけることが必要です。

分からなければ税務署に聞くか税理士に任せよう!

仮想通貨に関する税務関連はまだまだ歴史がないため事例も少なく相談できる税理士も多くないのが現状です。とはいっても年間利益が20万円以上の場合は管轄の税務署へ確認に行くなど、必ず申告を行うことが重要。

また納税額がどれくらいになるかで納税資金が必要となることを考えると、早めに税務署や税理士へ相談に行くことが大切です。

- カテゴリ:その他

- 2018年06月14日

更新情報

- 2020年08月11日 【為替予想】8月12日~8月末までの経済指標をチェック!

- 2020年07月14日 【為替予想】7月14日~7月17日までの経済指標をチェック!

- 2020年07月01日 【為替予想】7月1日~7月6日までの経済指標をチェック!

- 2020年06月19日 【為替予想】6月22日~6月30日までの経済指標をチェック!

- 2020年06月12日 【為替予想】6月16日~6月19日までの経済指標をチェック!

管理人オススメ!項目別ランキング

数多くある海外業者の中から出金報告の多い業者やネッテラーに対応している業者、取引ツールのある業者など様々なポイントから管理人オススメの業者を紹介しています。

更新日:2025/06/30

ここでは高評価ランキングTOP3の業者を比較しています。他の業者を比較したい場合は「他の業者を比較する」を選択してください。ここに表示されている項目以外の項目も比較したい場合は「もっと詳しく比較する」を選択してください。気になる業者を比較してあなたにピッタリの海外業者を見つけてみましょう。